"החברות המנצלות את הטבות המס הן חברות מגוונות ששוקלות שיקולים שונים בבחירת מקום מפעליהן, ושיקול המס הוא חשוב אך לא בלבדי. חוסר היכולת של משרד האוצר לקבוע אם צמצום ההטבות או ביטולן יביאו לגידול בהכנסות ממסים, אין פירושו שאפשר וצריך לתת הטבות ללא מגבלה על היקפן וללא בקרה מספקת על ניצולן" - כך כותב מבקר המדינה, השופט (בדימוס) יוסף שפירא, היום (ג') בדוח השנתי ומוסיף כי על הממשלה "לבצע הערכה שיטתית של עלות מסלול הטבות המס ולבחון את תרומתו להשגת מטרות החוק לעומת עלות יישומו ואת יעילותו לעומת זו של חלופות אחרות. מתן הטבות בהיקף בלתי מוגבל, ללא בחינת העלות אל מול התועלת וללא בחינת חלופות אחרות, הוא התנהלות לא כלכלית הפוגעת באינטרס הציבורי".

הדוח מאשר את ממצאיו וחשיפותיו של עיתון "גלובס" במסגרת מאבקו לצמצום הטבות-העתק הניתנות לחברות הגדולות במשק, וקובע, כפי שנחשף לראשונה ב"גלובס", כי חלק ממטרות חוק עידוד השקעות הון אינן מושגות, רוב הטבות המס ניתנות לחברות ענק במשק אשר משלמות מס חברות נמוך מאוד, לעתים בשיעור אפס, בדומה לענקית הגנריקה טבע, וכי אין כלל ודאות לגבי הערך המוסף של ההטבות לפיתוח התעשייה.

מבקר המדינה מציין בדוח כי חרף ממצאים ברורים שלפיהם קיים גידול חד בעלות החוק למשק, אשר יעילותו והשגת מטרותיו אינן ודאיות, המשרדים האחראים על החוק - משרד האוצר, בראשות ראש הממשלה בנימין נתניהו, שכיהן כשר אוצר ב-1997-1998 וכן בין 2003 ל-2005 (מועדים בהם כונן ותוקן החוק מספר פעמים) ומשרד התמ"ת (כיום משרד הכלכלה) - "לא הציבו יעדים בני מדידה אשר יאפשרו לוודא שמטרות החוק מושגות".

כמו כן, קובע המבקר, "לא קבעו המשרדים מי הם הגופים האחראים למעקב אחר נתוני הטבות המס, לא הגדירו קריטריונים לבחינה שיטתית וסדורה של הנתונים ולא יצרו מנגנון בקרה אפקטיבי אשר יבחן באופן שוטף את מתן הטבות המס ויסייע בהקצאתן לחברות, כדי להביא להשגת יעדי החוק".

באפריל 2005 נחקק תיקון 60 לחוק, כדי לייעל את הפעלתו. באותה עת כיהן ראש הממשלה בנימין נתניהו כשר אוצר כאמור; אהוד אולמרט כיהן כשר התמ"ת ואיתן רוב כיהן כמנהל רשות המסים. שלושת הגורמים הללו היו אחראים ישירים לתיקון.

בתיקון נקבעו תנאי זכאות לקבלת הטבות מס שיאפשרו ליותר חברות לנצל אותן ללא אישור מקדמי ממרכז ההשקעות, שהיה אחראי עד אותו מועד לאשר, במסגרת התקציב שהוקצה לביצוע החוק, בקשות לקבלת מענקים והטבות לשם ביצועה של תכנית להקמת מפעל או הרחבתו.

למעשה, במסגרת התיקון, נפרצה החומה לקבלת הטבות המס המפליגות. עם כניסת התיקון לתוקף עברה האחריות למסלולי הטבות המס לרשות המסים, והם הפכו ל"מסלולים ירוקים" - בוטלה המגבלה התקציבית, ונקבע כי כל חברה שעומדת בתנאים שנקבעו בחוק זכאית להטבות מס בלא כל הגבלה.

במסגרת הדוח מצא המבקר כי "למרות ההיקף הנרחב של הטבות המס, הגידול הניכר בהן והסרת המגבלה התקציבית עם העברת האחריות ליישום החוק לרשות המסים, לא קבעו המשרדים האחראים מנגנון המאפשר בקרה על עלותו של יישום החוק למשק המדינה".

ב-2011 שוב תוקן החוק, על מנת לייעלו, אך מממצאי המבקר עולה כי אין כל בקרה אם אכן חלה התייעלות הנכספת או לא. בשורה התחתונה, מהדוח עולה כי בין היתר, לאור הירידה בהכנסות ממס החברות, הבור התקציבי גדל - וכך גם הטבות המס לחברות הגדולות.

המבקר מציין כי סך הטבות המס שניתנו מכוח החוק עלה מ-2.3 מיליארד שקל בשנת 2003 ל-5.6 מיליארד שקל בשנת 2010, אף על-פי שבתקופה זו ירד שיעור מס החברות מ-36% ל-25%. שיעור הטבות המס שניתנו ל-4 חברות גדולות מכלל הטבות המס עלה מ-35% בשנת 2003 ל-70% בשנת 2010. סך הטבות המס שקיבלו 4 החברות בשנת 2010 היה כ-4 מיליארד שקל.

בחינת סך המס הנובע מהחברות שחוק העידוד חל עליהן (מס חברות ומס על שכר העובדים), לעומת סך הטבות המס שניתנו להן העלתה, כי בשנים 2003-2009 היה סך המס הנובע מהן גדול מסך הטבות המס שהן קיבלו, ואילו בשנת 2010 היה הסך הנובע קטן מסך ההטבות בכ-80 אלף שקל.

היחס בין המס הנובע מ-4 החברות הגדולות ובין סך הטבות המס שהן קיבלו ירד מ-100% בשנת 2006 ל-29% בשנת 2010. בשנת 2010 היה סך המס שנבע מ-4 החברות כ-1.1 מיליארד שקל, והן קיבלו הטבות מס בסך כ-4 מיליארד שקל, ואילו יתר החברות שילמו מסים בסך כ-4.4 מיליארד שקל, וקיבלו הטבות מס בסך של כ-1.6 מיליארד שקל בלבד.

נתונים אלה ונוספים פורסמו בעבר ב"גלובס". כזכור, ביולי האחרון, בעקבות מאבקו של העיתון, נחשפו הנתונים המדהימים באשר להיקף הטבות המס שניתנו מכוח החוק לעידוד השקעות הון לחברות הציבוריות הגדולות בישראל.

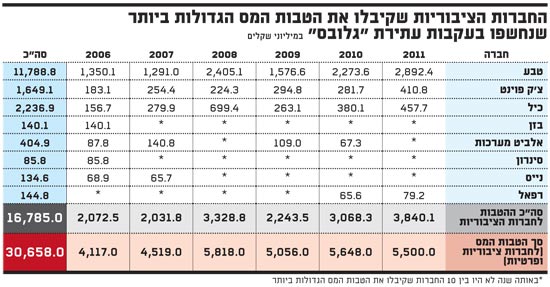

מהנתונים עלה כי בשנים 2006-2011 קיבלה ענקית התרופות הישראלית, טבע, ממדינת ישראל הטבות מס בהיקף של כ-11.8 מיליארד שקל, שהם כ-70% מסך ההטבות בגובה כ-16.8 מיליארד שקל שקיבלו החברות הציבוריות הגדולות באותן שנים (הנתונים לשנת 2012 לא נמסרו, כיוון שרוב דוחות המס לשנה זו טרם הוגשו); במקביל חשף "גלובס" כי שיעור המס המושת על טבע כמעט אפסי.

עוד עלה כי צ'ק פוינט קיבלה בשנים אלה הטבות מס בהיקף כולל של כ-1.65 מיליארד שקל; כיל קיבלה הטבות מס בהיקף כ-2.2 מיליארד שקל; אלביט מערכות - בהיקף של כ-404.7 מיליון שקל; בזן קיבלה הטבה חד פעמית של 140 מיליון שקל ב-2006; וחברת רפאל קיבלה בשנים 2010-2011 הטבות מס בהיקף של כ-144.7 מיליון שקל.

המבקר ציין בדוח כי משרד האוצר ומשרד התמ"ת מודעים לעובדה שחברות גדולות מנצלות הטבות מס בסכומים של מיליארדי שקלים, ואילו המס המתקבל מהן מועט מאוד. "היעדר גורם העוקב באופן שיטתי אחר האפקטיביות של הטבות המס, היעדר מנגנון בקרה הבוחן תחום זה באופן שוטף והיעדר מנגנון בקרה על עלות יישום מסלול הטבות המס תרמו ליצירת מצב זה", קבע המבקר.

מאבקו של "גלובס" לחשיפת רשימת החברות שקיבלו הטבות מס מהמדינה טרם הסתיים. כתוצאה מעתירת "גלובס" וסגן עורך העיתון, אלי ציפורי, חויבו האוצר ורשות המסים לפרסם את הנתונים בנוגע לכל החברות הנהנות מן ההטבות, אך האוצר ורשות המסים עדיין מתנגדים לפרסום שמות החברות הפרטיות הגדולות שקיבלו הטבות מס, ופרסמו רק את שמות החברות הציבוריות הגדולות הנהנות מההטבות.

המחלוקת מצויה בימים אלה בבית המשפט העליון, שעתיד לדון השנה בשאלה אם לדחות או לקבל את ערעור רשות המסים על החלטת שופטת המחוזי בתל-אביב, מיכל אגמון-גונן, לקבל את עתירת עיתון "גלובס" לפרסום את רשימת כל החברות, כולל החברות הפרטיות.

כעת, במסגרת דוח הביקורת, מחזק מבקר המדינה את עמדתו של עיתון "גלובס" וכותב: "לדעת משרד מבקר המדינה, מן הראוי שמשרד האוצר יבחן לשנות את מדיניותו בדבר פרסום מידע בנוגע לחברות הנהנות מהטבות המס ולסכום ההטבות הניתנות".

נושא נוסף שאליו מתייחס המבקר הוא "חוק הרווחים הכלואים", שנחקק ב-2012 ומאפשר לחברות לממש את הרווחים תוך תשלום מס חברות בשיעורים מופחתים, ובהתחייבות להשקיע 50% מהרווחים בארץ במשך שנה. במסגרת החוק נקבעה הוראת שעה לתקופה של שנה, שבמסגרתה הכנסה שנצברה לחברה עד תום שנת 2011, והחברה טרם חבה בשלה במס חברות, תהיה החברה זכאית לשלם מס חברות בשיעור מופחת.

במסגרת הדוח מטיל המבקר ספק בקשר לנחיצותה של הוראת השעה, ובין היתר אומר היום: "אין זה סביר שבעוד חלק משכבות האוכלוסייה נאנקות תחת נטל המס ויוקר המחיה, הרי שחברות ענק נהנות מהטבות מס מפליגות, כמו תופעת 'הרווחים הכלואים'".

מהביקורת שנערכה בנושא עולה כי האומדנים וההערכות שעליהם התבססה רשות המסים לקראת חקיקת החוק שגויים או אינם מספיקים. "רשות המסים העריכה את סך הרווחים הכלואים בכ-122 מיליארד שקל, אולם היא לא ביצעה פילוח של הרווחים הכלואים שעליהם יחול חוק הרווחים הכלואים ולא אפיינה אותם על-פי השימוש שנעשה בהם (רכישת נכסים בישראל, השקעה בנכסים כספיים בחו"ל והעברה לצדדים קשורים)", כותב המבקר וקובע כי "בהיעדר מידע מלא נפגעה היכולת של מקבלי ההחלטות להעריך אם חקיקת חוק הרווחים הכלואים תהיה כדאית, ומה מידת התועלת שתופק ממנו".

המבקר מציין כי מנתוני מינהל הכנסות המדינה עולה כי בדומה לריכוזיות הרבה בהטבות המס, גם רוב הרווחים הכלואים מתרכזים במספר חברות מצומצם. בשנים 2003-2010 נוצרו כ-55% מהרווחים הכלואים - כ-52 מיליארד שקל - ב-4 חברות גדולות בלבד, ושיעור הרווחים הכלואים שנוצרו ב-4 חברות אלה בסך הרווחים הכלואים עלה מ-31% בשנת 2003 ל-73% בשנת 2010.

המבקר מתייחס גם למחלוקות הקיימות בין רשות המסים לחברות ענק במשק בנוגע להעברות כספים כלואים לחברות קשורות בחו"ל. בין היתר, לפני כ-3 שנים, הפנתה רשות המסים לחברת צ'ק פוינט דרישה לתשלום מס בסכום עתק של 1.4 מיליארד שקל, על רקע מיסוי הכנסותיה של חברה-בת שלה בסינגפור בשנים 2002-2005; גם ענקית התרופות טבע מנהלת משא-ומתן עם הרשות על דרישה לתשלום בסך 2.7 מיליארד שקל על רקע עסקת הענק לרכישת חברת אייווקס (IVAX) על-ידי טבע בשנת 2005.

המבקר מציין כי בחברות שבדק משרדו איתרו פקידי השומה סכום של כ-20 מיליארד שקל שמקורם ברווחים פטורים, אשר הוצאו מרשותן של החברות והועברו לצדדים קשורים. סכום נוסף שהועבר לצדדים קשורים מסתכם בכ-21 מיליארד שקל, אך במועד סיום הביקורת עדיין לא היה ידוע כמה ממנו מקורו ברווחים פטורים.

מממצאי דוח המבקר עולה כי לאחר קבלת חוות-דעת משפטית אשר מאפשרת לחברות שרכשו חברות-בנות ליהנות מן ההנחה שנקבעה בחוק הרווחים הכלואים, לא נמצאו מסמכים המעידים שהרשות העריכה את סך הרווחים הכלואים אשר שימשו לרכישת חברות-בנות וכן את תוחלת המס שיתקבל מהוצאת שומות לחברות אלה, שייתכן שיסתכם במיליארדי שקלים, לעומת המס שיתקבל אם ינצלו את ההנחה שנקבעה בחוק הרווחים הכלואים.

מרשות המסים נמסר בתגובה כי "לאורך השנים ניתנו הטבות מס משמעותיות לחברות על-פי חוק לעידוד השקעות הון, כאשר לחלק נכבד מהיקף ההטבות (שנובע מסלול הפטור ממס) זכו מספר חברות מצומצם. עוד בשעתו נבדק הנושא באוצר ועל כן בתיקון לחוק לעידוד השקעות הון (תיקון מספר 68) החל בשנת 2011 בוטלה האפשרות ל'מסלול הפטור' למפעלים חדשים או הרחבות חדשות של מפעלים קיימים.

"כחלק מהטיפול הכולל ברווחים הכלואים שנצברו בחברות השונות במסלול הפטור לאורך השנים, קידם האוצר עם רשות המסים מהלך לשחרורם של אותם 'רווחים כלואים'. היקף 'הרווחים הכלואים' נאמד בכ-122 מיליארד שקל אשר חלקו ממילא הושקעו במפעלים ו/או בחברות בארץ ובחו"ל. אומדן זה שנקבע בהיערכות לקראת הוראת השעה היה מהימן והתבסס על נתונים שהיו ועדיין רלוונטיים לצורך קבלת ההחלטות.

"בכל הנוגע להערכת האוצר להיקף המס שייגבה במסגרת הוראת השעה - 'חוק הרווחים הכלואים', בסך 3 מיליארד שקל, הרי שעד כה נגבה כ-1 מיליארד שקל וקיימת סבירות שעד לתום הוראת השעה, בעוד כחודש, ייגבו סכומים נוספים שישלימו את הפער.

"בכל הנוגע למשיכות בעלים, הלוואות לצדדים קשורים והשקעות של הכספים שנובעים מהמסלול הפטור בישראל ובחו"ל, רשות המסים מצויה בהליכי שומה מול אותן חברות, בוחנת את הנסיבות של כל מקרה ומקרה ובהתאם להוראות החוק, הפרשנות והנהלים המקצועיים מוציאה שומות בהתאם".

כעת, במסגרת דוח הביקורת, מחזק מבקר המדינה את עמדתו של עיתון "גלובס" וכותב: "לדעת משרד מבקר המדינה, מן הראוי שמשרד האוצר יבחן לשנות את מדיניותו בדבר פרסום מידע בנוגע לחברות הנהנות מהטבות המס ולסכום ההטבות הניתנות".

במסגרת הדוח מטיל המבקר ספק בקשר לנחיצותה של הוראת השעה, ובין היתר אומר היום: "אין זה סביר שבעוד חלק משכבות האוכלוסייה נאנקות תחת נטל המס ויוקר המחיה, הרי שחברות ענק נהנות מהטבות מס מפליגות, כמו תופעת 'הרווחים הכלואים'".

מהביקורת שנערכה בנושא עולה כי האומדנים וההערכות שעליהם התבססה רשות המסים לקראת חקיקת החוק שגויים או אינם מספיקים. "רשות המסים העריכה את סך הרווחים הכלואים בכ-122 מיליארד שקל, אולם היא לא ביצעה פילוח של הרווחים הכלואים שעליהם יחול חוק הרווחים הכלואים ולא אפיינה אותם על-פי השימוש שנעשה בהם (רכישת נכסים בישראל, השקעה בנכסים כספיים בחו"ל והעברה לצדדים קשורים)", כותב המבקר וקובע כי "בהיעדר מידע מלא נפגעה היכולת של מקבלי ההחלטות להעריך אם חקיקת חוק הרווחים הכלואים תהיה כדאית, ומה מידת התועלת שתופק ממנו".

המבקר מציין כי מנתוני מינהל הכנסות המדינה עולה כי בדומה לריכוזיות הרבה בהטבות המס, גם רוב הרווחים הכלואים מתרכזים במספר חברות מצומצם. בשנים 2003-2010 נוצרו כ-55% מהרווחים הכלואים - כ-52 מיליארד שקל - ב-4 חברות גדולות בלבד, ושיעור הרווחים הכלואים שנוצרו ב-4 חברות אלה בסך הרווחים הכלואים עלה מ-31% בשנת 2003 ל-73% בשנת 2010.

המבקר מתייחס גם למחלוקות הקיימות בין רשות המסים לחברות ענק במשק בנוגע להעברות כספים כלואים לחברות קשורות בחו"ל. בין היתר, לפני כ-3 שנים, הפנתה רשות המסים לחברת צ'ק פוינט דרישה לתשלום מס בסכום-עתק של 1.4 מיליארד שקל, על רקע מיסוי הכנסותיה של חברה-בת שלה בסינגפור בשנים 2002-2005; גם ענקית התרופות טבע מנהלת משא-ומתן עם הרשות על דרישה לתשלום בסך 2.7 מיליארד שקל על רקע עסקת הענק לרכישת חברת אייווקס (IVAX) על-ידי טבע בשנת 2005.

המבקר מציין כי בחברות שבדק משרדו איתרו פקידי השומה סכום של כ-20 מיליארד שקל שמקורם ברווחים פטורים, אשר הוצאו מרשותן של החברות והועברו לצדדים קשורים. סכום נוסף שהועבר לצדדים קשורים מסתכם בכ-21 מיליארד שקל, אך במועד סיום הביקורת עדיין לא היה ידוע כמה ממנו מקורו ברווחים פטורים.

מממצאי דוח המבקר עולה כי לאחר קבלת חוות-דעת משפטית אשר מאפשרת לחברות שרכשו חברות-בנות ליהנות מן ההנחה שנקבעה בחוק הרווחים הכלואים, לא נמצאו מסמכים המעידים שהרשות העריכה את סך הרווחים הכלואים אשר שימשו לרכישת חברות-בנות וכן את תוחלת המס שיתקבל מהוצאת שומות לחברות אלה, שייתכן שיסתכם במיליארדי שקלים, לעומת המס שיתקבל אם ינצלו את ההנחה שנקבעה בחוק הרווחים הכלואים.

מרשות המסים נמסר בתגובה כי "הנושא נבדק באוצר ועל כן בתיקון לחוק לעידוד השקעות הון החל בשנת 2011 בוטלה האפשרות ל'מסלול הפטור' למפעלים חדשים או הרחבות חדשות של מפעלים קיימים.

"כחלק מהטיפול הכולל ברווחים הכלואים קידם האוצר עם רשות המסים מהלך לשחרורם. האומדן לגבי היקף הרווחים הכלואים, שנקבע בהיערכות לקראת הוראת השעה, היה מהימן".

ממשרד האוצר נמסר בתגובה כי "האוצר מבצע מעקב שוטף אחר היקף הטבות המס. מטרת ההטבות הינה הגברת הפעילות הכלכלית בישראל במטרה להגדיל את הצמיחה. להגשמת מטרות אלה בוצעו שינויים מהותיים בחוק בשנים האחרונות. ביטול ההטבה לא יעלה בהכרח את הכנסות המדינה, אלא עשוי לגרור הסטת פעילות והסטת מוקדי רווח למדינות אחרות. מדי שנה, בעת הכנת התקציב, בוחנת הממשלה את כלל הדרכים להתאמת הכנסות המדינה לצרכים, ובהם גם חלופות לשינוי ההטבות והפטורים הקיימים. לראיה, השינוי בחוק במסגרת התוכנית הכלכלית האחרונה. העלייה שחלה בהיקף הטבות המס נבעה בעיקרה מגידול משמעותי ברווחיהן של מספר חברות גדולות בעשור האחרון. בעקבות ההטבות נהנית מדינת ישראל מתעסוקה של אלפי עובדים נוספים ומזרם הכנסות ממסים אשר ספק אם היו מגיעות כלל לישראל לולא ההטבות.

מלשכת ראש הממשלה לא נמסרה תגובה.

החברות הציבוריות

עוד כתבות מדוח המבקר:

■ משרד השיכון בבקרה ומעקב לקויים ביותר על עמידר

■ "התנהלות קלוקלת ברפורמה בתחבורה הציבורית"

■ האם רשות המסים נטפלת ל"אזרח הקטן"?

■ השר אטיאס שינה תוכניות מגורים לטובת חרדים

■ "הלווים הגדולים מסכנים את המערכת הבנקאית"

■ כך ויתרה המדינה לאגד על מיליארדי שקלים

■ משבר הגז המצרי: רצון האוצר לחסוך עלה לנו 15 מיליארד שקל

■ "המכס עורך 'חקירות שדה' ותופס רק מעט מהברחות הסמים"

■ המדינה מתרשלת בגביית תמלוגים על משאבי טבע